L’industria finanziaria sta vivendo un momento epocale di profonda evoluzione: l’innovazione tecnologica e la trasformazione digitale insieme alle mutate esigenze e preferenze della clientela hanno condotto il sistema finanziario a un profondo ripensamento. Come sottolineato da un recente studio[1], all’interno dei sistemi finanziari la forte divergenza tra top e lowest performers non è più frutto di soli fattori geografici, dimensionali e di mercato, ma soprattutto della capacità di sviluppare modelli di business “future-proof,” che siano sostenibili, agili, resilienti e capaci di offrire una client experience personalizzata.

Questo cambio di paradigma è, in senso generale, guidato dall’intelligenza artificiale; il sistema bancario si è infatti trovato a competere e a collaborare con nuovi player in grado di soddisfare i bisogni finanziari attraverso servizi innovativi basati sull’utilizzo di nuove tecnologie e nuovi dati.

Le tecnologie AI nel settore finanziario

Se grazie a Basilea sono stati portati all’interno delle direzioni risk delle banche i primi modelli matematico/statistici, oramai termini quali machine learning e RPA sono all’ordine del giorno in ogni processo aziendale: ne derivano pertanto profonde trasformazioni nell’assetto organizzativo degli operatori finanziari.

Secondo quanto stimato dall’OECD[2], la spesa globale in AI raddoppierà nei prossimi anni, passando da 50,1 miliardi di dollari nel 2020 a oltre 110 miliardi di dollari nel 2024, nel tentativo di utilizzare più diffusamente le nuove tecnologie come asset strategico.

Il mercato delle tecnologie AI sta trovando fertile terreno all’interno del settore bancario, sia per il processo evolutivo degli incumbent, sia per lo sviluppo dei nuovi player come Fintech e Big Tech.

Si stima, infatti, che tale mercato possa raggiungere un valore di un trilione di dollari l’anno[3]: le tecnologie AI fungono infatti da leva per ottimizzare processi e risorse, ridurre costi e individuare nuove opportunità grazie all’utilizzo di nuovi dati, nonché aumentare i ricavi tramite servizi personalizzabili su larga scala e altamente distintivi.

La grande sfida dell’implementazione full-scale di tecnologie AI, Big Data e Advanced Analytics all’interno dei modelli di business finanziari passa per il cambiamento del DNA aziendale, e così come Amazon, Google e le altre Big Tech, anche le banche debbono diventare delle algo firm e non relegare la tecnologia a singole applicazioni o a mero supporto sperimentale.

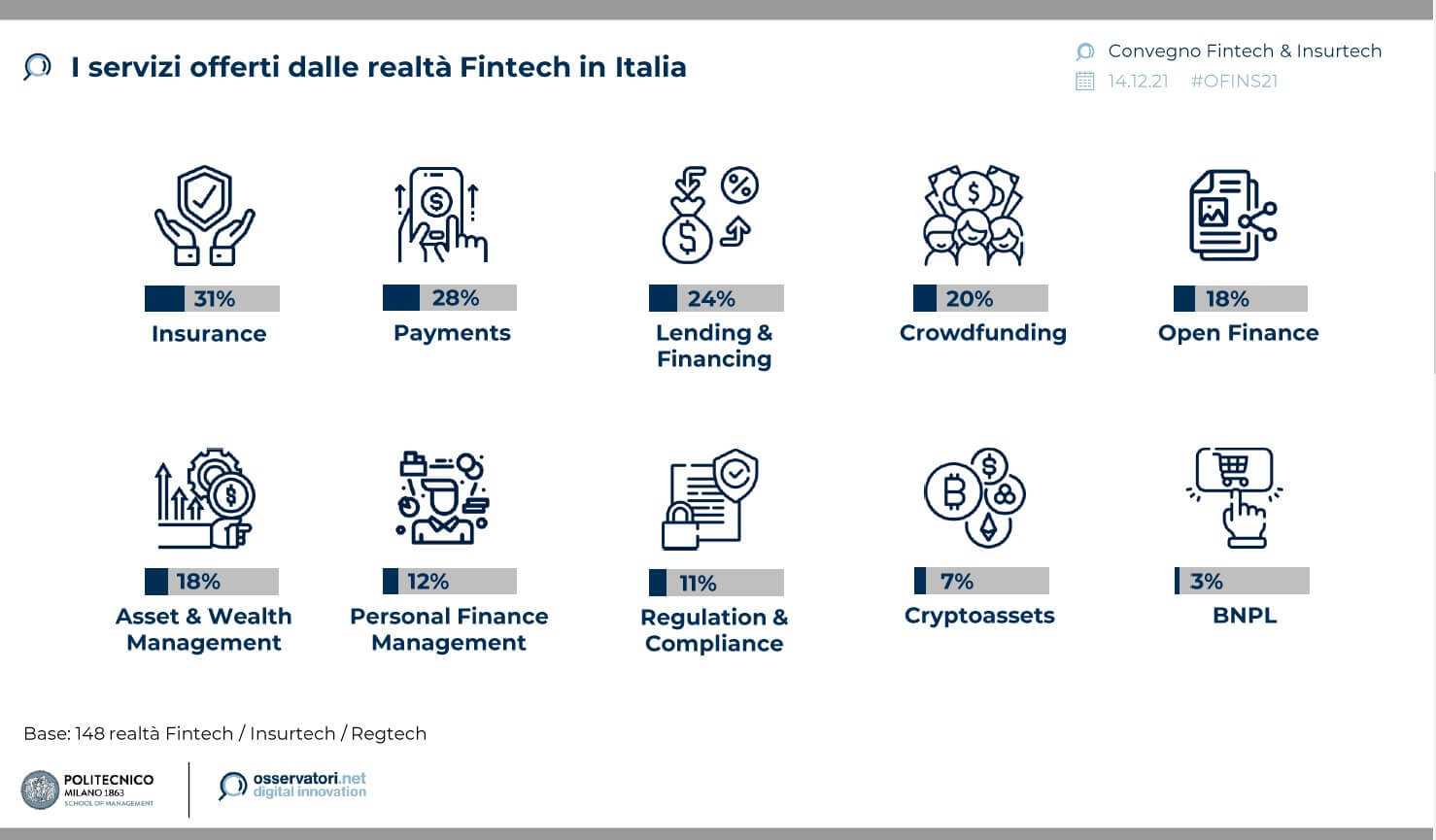

Le FinTech sono l’applicazione di tutto ciò: società finanziarie che facendo leva su un nuovo approccio tecnologico alla finanza forniscono servizi innovativi per soddisfare i tradizionali bisogni finanziari, dai pagamenti al credito, passando per gli investimenti e le assicurazioni.

Fonte: Osservatori Politecnico di Milano – Convegno Fintech e Insurtech 2021

In questo cambio culturale le banche si trovano a ripensare le proprie strategie HR: in un mondo dove la linea di demarcazione tra IT, business e competenze digitali è sempre più sottile, l’acquisizione di nuovi talenti dotati delle giuste competenze e l’implementazione di programmi di reskilling delle proprie persone non possono che essere i fattori di successo.

In questo scenario la presenza di alcune figure professionali tenderà a ridursi a vantaggio di nuove importanti opportunità per profili che fino a pochi anni fa non erano neanche contemplati nel mondo dei Financial Services.

Secondo quanto riportato dal report dell’ABI “Rilevazione sull’IT nel settore bancario italiano”[4] una delle sfide cruciali per i player del settore finanziario è rappresentata dal modello organizzativo delle competenze, sia in ottica di reperimento delle figure necessarie, sia nella definizione delle competenze chiave.

L’analisi svolta prende in considerazione le competenze fondamentali per la realizzazione di interventi basati sull’AI, e cosa troviamo sul podio?

Machine learning, Data science e Big data

In tale contesto di profondo cambiamento, essere in grado di comprendere, implementare e interpretare algoritmi di machine learning, possedere gli strumenti per comprendere e governare le trasformazioni in atto divengono skills sempre più richieste, anche per ruoli manageriali e non tecnici.

Sempre più importante è anche la conoscenza dei nuovi linguaggi di programmazione, tra cui Python, che si classifica al primo posto nel 2021 TIOBE Programming Community Index, uno dei principali indicatori della popolarità dei linguaggi di programmazione.

Consapevoli di ciò, le principali università stanno creando nuovi corsi di laurea e master per fornire al mercato i primi laureati in “finanza moderna”.

In tale contesto troviamo anche corsi di formazione privati che propongono dei percorsi executive unici nel loro genere all’interno del panorama italiano, che cercano di rispondere alla sfida cogente dell’upskilling e reskilling delle risorse umane nell’industria finanziaria sui temi legati ai dati e alle nuove tecnologie.

Si tratta di percorsi molto verticali su temi strategici per il settore finanziario, che consentono, sia a profili molto tecnici sia a profili più business-oriented, di comprendere e sperimentare le diverse applicazioni e i molteplici utilizzi di AI, ML e Big Data in ambito finanziario, nonché di analizzarne criticamente opportunità e rischi.

Consapevolezza e capacità di interazione con le recenti tecnologie diventano oggi conditio sine qua non per un settore che ora più che mai richiede un approccio di lifelong learning.

Note

- The Great Divergence, McKinsey Global Banking Annual Review 2021, McKinsey, December 2021 ↑

- Artificial Intelligence, Machine Learning and Big Data in Finance, Opportunities, Challenges and Implications for Policy Makers, OECD, August 2021 ↑

- Building the AI bank of the future, McKinsey, May 2021 ↑

- Rilevazione sull’IT nel settore bancario italiano, l’intelligenza artificiale in banca: stato dell’arte e prospettive, ABI, Aprile 2021 ↑